IBK, 전창현 연구원의 산업보고서

2차전지, 피할 수 없는 소재 국산화

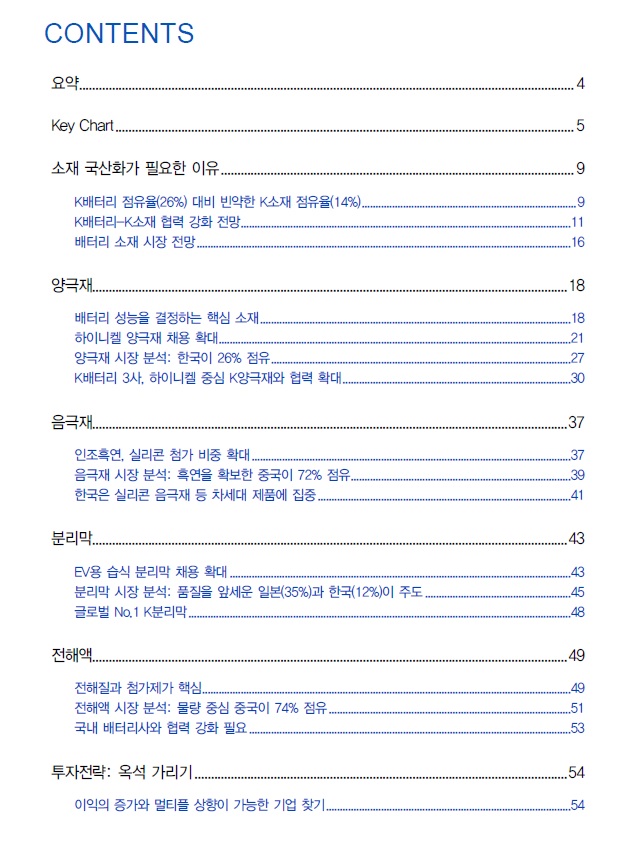

요약

글로벌 선두 K배터리

- 글로벌 전기차 시장은 전기차 침투율이 8%(20년 4%)에 달하며 가파르게 성장

- 베터리 수요 및 팔매량도 연일 최고치 경신 중.

- 한국 배터리 기업들은 기술경쟁력과 공격적인 투자로 시장 선도.

- 국내 3사의 글로벌 시장점유율은 설치캐파기준 20년도 26%(180 GWh)에서 23년 32%(465 GWh), 25년 36%(785 GWh)에 이를 것으로 전망

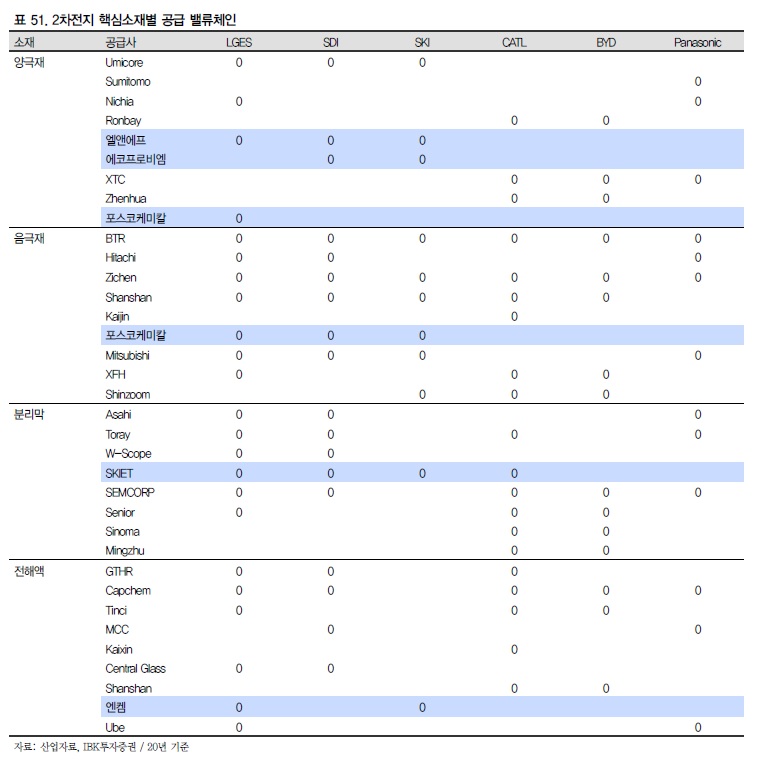

K배터리 점유율(26%) K소재 점유율(14%)

- 한국 배터리 기업들의 높은 글로벌 시장점유율에도 불구하고 한국산 소재 점유율은 4대 핵심소재 평균 14%(20년)에 불과

- 소재별로는 양극재 26%, 음극재 8%, 분리막 12%, 전해액 9%

원자재와 소재 밸류체인 미확보가 유일한 약점

- 한국 배터리 산업은 시장점유율과 생산능력, 기술경쟁력, 품질경쟁력 측면에서 세계적으로 강점 가지고 있음

- 유일하게 부족한 점이 원자재와 소재단의 역내 밸류체인 미확보.

- 한국 배터리 산업을 완성시켜줄 마지막 화룡점정은 소재 국산화.

피할 수 없는 소재 국산화

- 1) 벤더 다변화(높은 대중국 의존도 완화, 2) 고성능/고품질 한국산 소재 수요 증가, 3) 미중 분쟁에 따른 소재단의 정치적 리스크 해소(탈중국화)라는 3개지 이유에서 배터리 소재 국산화를 피할 수 없을 것으로 판단.

방향성은 견고하나 가격과 밸류에이션 고려 필요

- 배터리 시장의 우상향 성장성 견고, K배터리와 K소재간의 협력은 지속 강화될 것으로 예상

- 다만 업황의 방향성에 대해서는 이견 없으나, 최근 배터리 소재주 중심의 가파른 주가 상승세를 고려하면, 현시점에서는 가격과 밸류에이션을 고려한 접근이 필요.

이익의 증가와 멀티플 상향이 가능한 기업 찾기

- 기업의 적정가치는 이익*멀티플이다.

- 투자하기에 매력적인 기업= 이익의 증가와 멀티플의 상향이 모두 가능한 기업.

Top-Pick : 엘앤에프, 천보

- 글로벌 선두 K배터리와 함께 구조적 성장이 가능한 국내 2차전지 소재 중심으로 비중확대 의견 제시

- 중장기적 이익의 증가와 멀티플 상향 모두 가능한 2차전지 소재 내 Top Picks로 엘앤에프(BUY, 280000원), 천보(BUY, 400000원) 제시

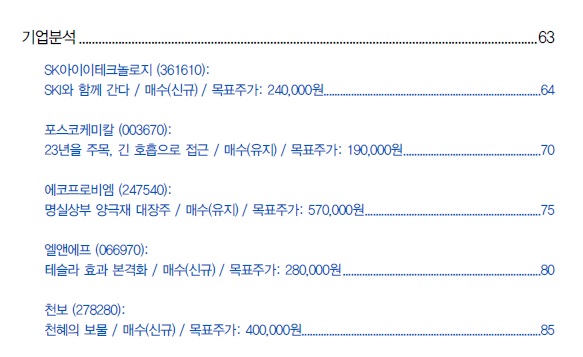

SK아이이테크놀로지

SKI와 함께 간다

3분기 IT : 흐림 EV : 맑음

- 매출액, 영업이익 전분기 대비 성장세 유지 전망.

- 중국 스마트폰향 IT 수요의 일부 감소 영향 있으나, 매출 비중 70% 차지하는 EV 부문 성장세로 견조한 실적 예상.

- 4분기 중국 공장의 램프업 및 가동률 상승에 따른 레버리지 효과로 매출과 수익성 모두 개선 기대.

100억㎡ 이상 견조한 Captive 물량 확보

- SKI 분리막 Sole 벤더로서 최근 가파른 SKI 수주 잔고 증가에 따른 Captive 수요 증가 기대.

- 분리막 캐파는 25년 40.2㎡로 확대 예상이나, SKI향 외 타 고객 출하물량까지 고려 시, 수요 대비 부족한 상황으로 추가 증설 가능성 높음.

- 낮은 부채비율과 견조한 영업현금흐름으로 투자여력은 충분.

투자의견 매수, 목표주가 240000원으로 커버리지 개시

- 글로벌 Tire-1 습식 분리막 시장 점유율 1위 업체로 기술력과 규모면에서 시장 선도.

- 최근 배터리 화재 이슈로 안전성 요건이 강화되며 동사의 고품질 분리막 수요 지속 확대될 것으로 전망.

포스코케미칼

23년을 주목, 긴 호흡으로 접근

3분기 차량용 반도체 부족 영향

- 3분기 실적은 매출액, 영업이익 전분기와 유사한 수준으로 전망.

- 양극재는 차량용 반도체 수급 이슈로 EV 수요 감소가 일부 있었으나, 원자재 가격 상승에 따른 판가 인상이 이를 상쇄하여 매출액은 전분기 대비 소폭 상승.

- 음극재는 반도체 이슈로 부진했던 2분기 기조가 3분기에도 이어지며 부진한 실적 예상.

23년부터 얼티엄셀향 물량 출하 본격화

- LG와 GM JV 얼티엄셀 1 공장에 필요한 NCMA 양극재는 연간 5만 톤 규모로 추정.

- 물량의 대부분을 23년부터 동사가 본격적으로 공급할 것으로 예상.

- 대규모 물량 출하로 매출 증가 및 영업 레버리지 효과에 따른 마진율 개선 기대.

- 레퍼런스 확보로 23년 말 완공 예정인 2 공장 물량 또한 동사가 메인 벤더를 담당할 가능성 높음.

하반기 북미 투자 계획 가시화

- 빠르면 2H23 양산 목표로 착공~완공(2년) 및 램프업(6개월) 기간 고려 시 하반기 내 투자 계획 발표 가능성 높음.

- 모회사의 원료사업(리튬, 니켈)과 리사이클링사업(화유코발트JV) 시너지 효과 23년 이후 본격화.

- 얼티엄셀 공급이 본격화될 23년을 주목하며 긴 호흡으로 접근 필요.

- 투자의견 매수, 목표주가 190000원 유지

에코프로비엠

명실상부 양극재 대장주

3분기 기대치 상회 및 분기 최대 실적

- 3분기 실적은 시장 기대치 상회 전망

- 하이니켈 양극재 판매 확대로 매출 증가 및 수익성 개선 예상

- 프리미엄 하이니켈 제품의 비중은 21년 전체 매출 중 10%까지 확대될 전망

SKI향 대규모 수주로 24년 이후 실적 가시화

- 작년 SKI향 20~23년 2.7조 계약에 연이은 23~26년 10.1조 후속 계약으로 실적 가시성 26년까지 확보.

- 24년부터 본격화되는 포드 향 SKI 배터리 양극재 물량으로 추정.

- 동사는 SKI의 하이니켈 양극재 메인 벤더로서, 에코프로비엠-SKI-포드로 이어지는 밸류체인은 지속 강화될 것으로 전망.

하반기 북미 투자 계획 구체화

- SKI향 대규모 수주에 따른 북미 현지 공장 설치 수요가 확대되며, 하반기에 북미 투자가 발표될 가능성 높음.

- 최근 다소 높아진 주가는 부담이나 여전히 경쟁사 대비 압도적으로 높은 수익성, 중장기 실적 가시성, 하이니켈 기술력, 생산 캐파 등 명실상부한 양극재 대장주.

- 투자의견은 매수, 목표주가는 570000원으로 상향.

엘앤에프

테슬라 효과 본격화

3분기 NCMA 판매 호조로 기대치 상회 전망

- 3분기 실적 시장 기대치 상회할 것으로 전망.

- 주요 고객사의 재고조정으로 ESS향 NCM523 수요의 일부 감소 영향 있었으나, EVgid NCMA 제품의 견조한 판매 지속으로 호실적 예상.

- 주요 원자재 가격 상승 지속에 따른 판가 상승으로 매출액 증가.

- 전체 매출 중 고 마진의 NCMA 비중 증가로 제품 믹스가 개선되어 이익률은 전분기 대비 개선.

테슬라(LGES) 향 대규모 추가 수주 기대감

- LGES와 SKI향 기존 계약 만기 도래로 22~23년 이후 중장기 추가 수주 기대감 고조.

- 특히 LGES향 수주 계약은 22년 말 종료 예상으로 근시일 내 추가 수주 계약이 체결 및 발표될 가능성 매우 높음.

- 4Q21부터 동사의 NCMA 양극재가 적용된 LGSE 배터리를 탑승한 테슬라 차량 본격 출하.

- 22년 이후 테슬라향 NCMA 물량 본격 확대될 것으로 전망. 23년 이후 대규모 추가 수주가 기대.

투자의견 매수, 목표주가 280000원으로 커버리지 개시

- 테슬라를 최종 고객사로 확보한 것이 가장 큰 투자 포인트.

- 2차 전지 소재 업종 내 Top Pick으로 제시.

천보

천혜의 보물

3분기 2차전지 부문 성상세 유지

- 3분기 실적은 전분기 대비 성장세 유지할 전망.

- 매출의 60% 이상을 담당하고 있는 2차 전지 전해질 사업 확대에 따라 호실적 예상되며 성장세 견인.

- 전자소재(디스플레이/반도체) 부문은 전분기와 유사한 수준의 실적 기대.

EV향 F전해질 채용 본격 확대

- 최근 리튬 가격의 가파른 상승 및 이에 기반한 기존 범용 전해질 가격 상승으로 대체재인 특수 F전해질 채용이 본격 확대될 것으로 예상.

투자의견 매수, 목표주가 400000원으로 커버리지 개시

- 고성능 특수 전해질을 주력으로 생산하는 동사의 전해질 생산 캐파 확대될 전망.

- 높은 수익성을 통한 안정적인 영업현금흐름과 낮은 부채비율로 투자여력 충분.

- 2차 전지 소재 업종 내 Top Pick으로 제시.

'주식리포트뽀개기' 카테고리의 다른 글

| [리포트 뽀개기] 에코프로비엠, 앞으로 더 기대된다! (0) | 2021.10.21 |

|---|---|

| [리포트뽀개기] SK아이이테크놀로지 : 세계 습식 분리막 1위 업체 (0) | 2021.10.20 |

| [리포트뽀개기] SK하이닉스, 리스크 관리가 좀더 필요한 시점 (0) | 2021.10.17 |

| [리포트읽기]솔루스첨단소재.. 전지박 모멘텀에 주목하라 (0) | 2021.10.06 |

| [리포트읽기] 현대차..현대모비스...자니??..언제 가니?.... (0) | 2021.09.28 |