미래에셋, 김철중 연구원 리포트 발췌 (21.11.03)

목표주가 130만원으로 상향 (기존 105만원)

목표주가 130만원으로 상향. 밸류에이션 방법 변경(LGES, SKON과 동일 적용)

- 삼성SDI 목표주가를 130만원으로 상향 조정. 영업가치 86조원, 지분가치 5조원

- 배터리 영업 가치는 23년 예상 EBITDA에 Target EV/EBITDA 20배 적용

- Target EV/EBITDA 20배는 LGES와 SKON 가치 산정 시 사용한 동일 배수

- CATL의 23년 예상 EV/EBITDA를 40% 할인한 수치임(선전시장 대비 KOSPI 할인율)

- 다만 중장기 관점에서 CATL 대비 할인율은 축소될 것으로 전망하는데 이는 1) 배터리 소재의 경우 중국 Peer와의 밸류에이션 Gap이 없으며, 2) 향후 성장성이 가장 높은 미국 전기차 수요 증가의 수혜가 국내 업체에게 집중될 것이기 때문

근데 저희 삼성SDI 실적,제가 본 것 중에 제일 섹시했습니다.

4분기도 시장 예상치 상회하는 실적 기록 전망

- 21년도 3분기 Review: 매출액 3.44조원, 영업이익 3,735억원 기록, 당사 예상치 부합

- 자동차용 반도체 Shortage에도 1) 원통형 고마진 지속, 2) 전자재료 업황 호조로 전사 기준 10.9%의 높은 영업이익률 기록. 분기 기준 가장 높은 수익성 달성.

- 4Q21 영업이익 4,730억원 추정. 시장 예상치 3,900억원 크게 상회할 것으로 전망

- 1) EV 향 출하 본격화된 원통형 전지 실적 성장 지속, 2) 3분기 지연된 ESS 매출 인식 본격화(4분기 OPM 8% 추정)로 또 다시 분기 기준 최대 영업이익 기록 전망

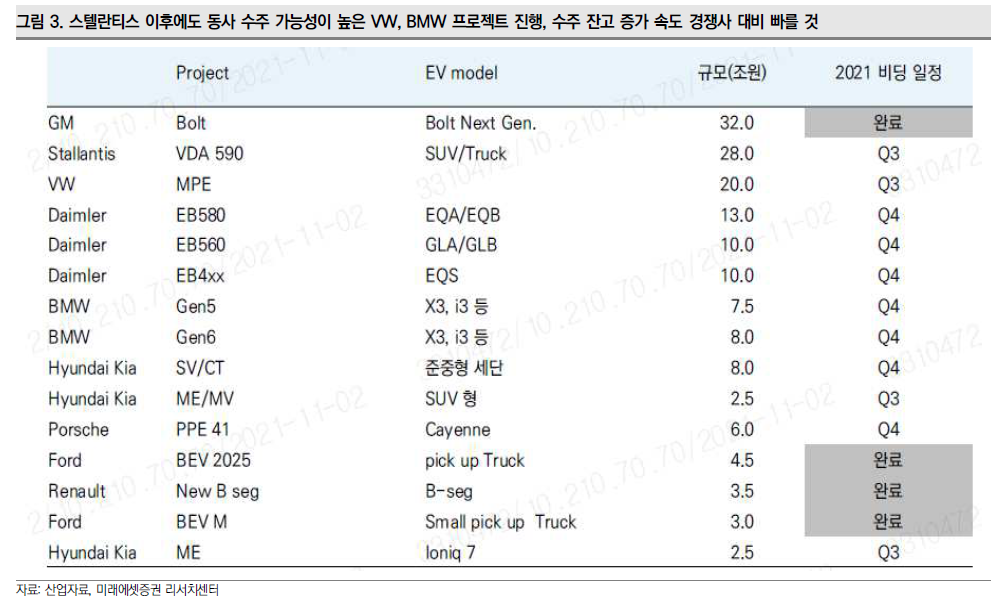

스텔란티스로 시작된 수주 및 증설 이제 시작이다

- 3분기 말 기준 동사의 수주 잔고는 국내 경장사들 대비 절반 수준인 것으로 추정하지만, 1) Volkswagen MPE, 2) BMW(Gen5, Gen6) 등 연말 연초 본격화될 배터리 발주 중 동사 수주가 유리한 프로젝트 다수

- 향후 1년간 수주 잔고의 증가 속도는 국내 경쟁사들 대비 빠를 것으로 전망

'주식리포트뽀개기' 카테고리의 다른 글

| SKC : 전지용 동박 수급, 더욱 타이트할 전망 (0) | 2021.11.17 |

|---|---|

| [리포트] 엔씨소프트 : 메타버스, 끝판왕의 등장 (0) | 2021.11.12 |

| [리포트 뽀개기] 하이브 : 혁신에 혁신을 거듭하다. (0) | 2021.11.02 |

| [리포트뽀개기] SK이노베이션 : 조금 늦었지만 빠르다 (0) | 2021.10.29 |

| [기사] 카카오페이, 엇갈린 주가 전망 '경쟁력 강화' vs '규제 불확실성' (0) | 2021.10.27 |